本文聚焦2014-2015年那一轮史诗级牛市。

一、2014-2015年那一轮“牛市”的时间区间范围界定

(一)2014年6月至2015年6月:持续一年,区间为2023.74点至5166.35点

具体重温2014-2015年那一轮“牛市”之前,需要先界定后其起点与终点。数据上看,那一轮“牛市”始于2014年6月19日的2023.74点,终于2015年6月12日的5166.35点,即持续时间为一年、涨幅达到155.29%。

(二)持续一年的“牛市”在上涨期大致可进一步细分为四个阶段

在上述时间范围的基础上,还可以根据具体点位的变化将2014-2015年那一轮“牛市”划分为四个阶段。具体看,

1、第一阶段:2014年6月19日至2014年10月9日,该阶段中股市表现为缓慢上扬,上证综指由2023.74点升至2389.74点,上涨幅度为18%左右,持续时间3-4个月。

2014年10月10日至10月26日期间进行调整,调整幅度4.16%,持续时间两周。

2、第二阶段:2014年10月27日至2015年1月6日,该阶段中股市表现为快速上扬,上证综指由2290.44点升至3351.45点,上涨幅度为46%左右,持续时间2-3个月。

2015年1月7日至2月5日期间进行调整,调整幅度8.22%,持续时间1个月左右。

3、第三阶段:2015年2月6日至2015年4月27日,该阶段中股市同样表现为快速上扬,上证综指由3075.91点升至4527.40点,上涨幅度为47%左右,持续时间2-3个月。

2015年4月28日至5月6日期间进行调整,调整幅度9.17%,持续时间1周。

4、第四阶段:2015年5月7日至2015年6月12日,该阶段中股市继续快速上扬表现,上证综指由4112.21点升至5166.35点,上涨幅度为26%左右,持续时间1个月。

(三)数据一览:3次涨幅超过5%、11次超过4%、23次超过3%、61次超过2%

以上证综指为例,2014-2015年那一轮牛市行情中,有3个交易日的涨幅超过了5%、11个交易日的涨幅超过了4%、23个交易日的涨幅超过了3%、61个交易日的涨幅超过了2%。与此同时,在涨幅超过3%的23个交易日中,仅有3个交易日发生在2014年。

这表明,和2014年相比,2015年的市场情绪更为高涨。

二、如何界定2014-2015年那一轮史诗级“牛市”?

(一)官方定性:既是“改革牛”,亦是“杠杆牛”

对于2014-2015年那一轮史诗级“牛市”,市场中有两种观点,一种认为是“改革牛”,另一种则认为是“杠杆牛”。实际上,就这两种观点而言,当时官方是均给予认可的,故现在来看似乎也没有进一步讨论的必要。例如,2015年3月10日,时任证监会主席肖钢在“两会e客厅”上便明确指出上述两种观点都有道理,即那一轮股市上扬是对改革开放红利预期的反映,也是各项利好政策叠加的结果。

肖钢主席认为,当时那一轮牛市中,杠杆因素的确发挥着重要作用,如券商银证转账资金、沪港通净流入资金以及保险信托资金等均有较多增加,融资融券业务发展也比较快(融资规模超过万亿元等)。

(二)“杠杆牛”的具体体现:货币宽松下各类资管产品、杠杆类产品快速增长

数据上看,“杠杆牛”主要有以下几个方面的体现:

1、货币政策大幅放松:连续降息降准

货币政策大幅放松是“杠杆牛”形成的主要推动力量。2014年11月15日,国常会部署加快推进价格改革,随后货币政策方面便开始了大幅宽松进程。具体看,

(1)存贷款基准利率于2014年11月22日及2015年3月1日、5月11日、6月28日、8月26日、10月24日连续六次下调(每次下调25BP)。

(2)7天OMO利率于2015年1月22日、3月3日、3月17日、3月24日、4月7日、4月14日、6月25日、6月30日连续八次下调(由4.1%下调至2.5%)。

(3)法定存款准备金率于2015年2月5日、4月20日、9月6日连续下调(由20%下调至17.5%。

2、各类资管产品在2014-2015年期间扩张明显

受较为宽松的货币政策及情绪高涨的股市影响,以加杠杆为主要目的各类资管产品在2014-2015年期间迎来了快速扩张(当然这也是后来出台资管新规的背景),并频频在资本市场中采取动作(如当年的宝万之争)。具体看,

(1)信托资产余额由2014年6月底的12.48万亿快速扩张至2015年6月底的15.87万亿元,一年的时间净增了3.39万亿。

(2)券商资管规模则由2014年底的7.95万亿急速扩张至2015年6月底的10.25万亿,半年的时间净增了2.3万亿。

(3)理财市场规模(含保本)则由2014年6月底的12.65万亿快速增加至2015年底的23.5万亿,也即1年半的时间理财规模净增了11万亿左右。

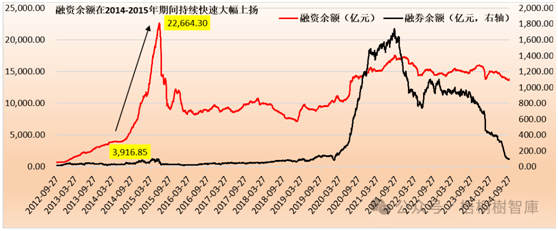

3、融资余额出现了快速异常增长

2014-2015年期间,股市大牛行情的诱导之下,融资余额出现了快速增速,由2014年6月的4000亿以下快速增至2015年6月的2.27万亿,要知道2015年3月肖钢主席接受采访时的融资余额还仅1万亿左右,也就是说2015年3-6月期间融资余额净增了1万多亿,这应能在一定程度上揭示出当时股市的疯狂。

(三)“改革牛”的具体体现:由十八届三中全会、第二个“国9条”及价格改革带动

从时间轴上看,市场认为2014-2015年那一轮“牛市”为“改革牛”的理由主要受三个事件影响,即分别为2013年11月9-12月的十八届三中全会、2014年5月9日发布的第二个“国9条”以及2014年国务院常务会议明确部署加快推进价格改革。其中,

1、十八届三中全会通过了《关于全面深化改革若干重大问题的决定》,明确提出“健全多层次资本市场体系,推进股票发行注册制改革,多渠道推动股权融资,发展并规范债券市场,提高直接融资比重……推动资本市场双向开放,有序提高跨境资本和金融交易可兑换程度,建立健全宏观审慎管理框架下的外债和资本流动管理体系,加快实现人民币资本项目可兑换”,为后面发布的第二个“国9条”做了铺垫。

不过由于一直没有实质性的政策出台,使得资本市场并无太明显的反应。

2、第二个“国9条”的文件全称为《关于进一步促进资本市场健康发展的若干意见》,其核心内容是扩大市场双向开放、鼓励并购重组、混合所有制、放松私募发行审批、提出稳妥推进股票发行注册制等。随后证监会开始按照第二个“国9条”的精神,修改完善资本市场的相关政策,启动沪港通,推出ETF期权、私募基金备案制、推出上证50和中证500股指期货、精简行政审批事项等,一定程度上刺激了股市的情绪。

3、2014年11月15日,国常会部署加快推进价格改革,更大程度上让市场定价,明确提出“稳步放开与居民生活没有直接关系的绝大部分专业服务价格”,随后利率市场化进程明显加快,各利率品种下调频率显著加快,一定程度上刺激了市场。

三、2015年“下行周期”的基本情况简述

(一)下行周期:在半年的时间里经历了三轮快速下滑(来得快、走得更快)

A股于2015年6月12日见顶后(6月13日证监会在微博中发文称“禁止证券公司为场外配资活动提供便利”),随后在半年的时间里经历了三轮快速下滑,且下滑节奏极快。

1、2015年6月13日至7月8日期间,上证综指由5166.35点快速下滑至3507.19点,下滑幅度累计达32.11%,持续时间三周左右。

随后在政策的刺激下略有反弹,持续时间1个月左右。

2、2015年8月17日至8月26日期间,上证综指再次由3993.67点快速下滑至2927.29点,下滑幅度累计达到26.70%,持续时间仅一周左右。

随后在政策的刺激之下略有反弹,持续时间4个月左右。

3、2015年12月22日至2016年1月28日,上证综指再次由3651.77点快速下滑至2655.66点,下滑幅度累计达到27.28%,持续时间一个月左右。

(二)没有基本面和财政支撑的“牛市”注定无法长久

回过头来看,2014-2015年那一轮牛市更多是情绪的带动,是各类利好政策叠加的结果。不过在股市向上持续一年之后,基本面并没有进一步向好,也没有比较强力度的财政政策出台,使得“改革牛”支撑下的“杠杆牛”在2015年6月之后戛然而止。

1、以制造业PMI为例,其自2014年3月开始连续升至2014年7月,由50.2升至51.7;不过自2014年8月又开始连续下行至2015年1月的49.8,2015年2-5月重新回升至50.2,不过这一走势并未持续下去。

这表明,在2014-2015年那一波牛市期间,经济基本面并未真正持续向好。

2、再以名义经济增速(当季)为例,2013年四季度中国名义经济增速当季值为10.51%,2014年二季度为9.04%,随后于2014年三季度 、四季度和2015年一季度分别回落至8.71%、7.78%和7.37%,显示出在政策发力之下经济基本面仍在持续走弱。

3、更为诡异的是,在那一轮史诗级的“牛市”行情中,货币政策基本处于单打独斗的状态,财政政策总体是缺席的,经济基本面自然很难有好的表现。

四、2015年影响是极为深远的:决策层对资本的态度自此开始出现根本性变化

(一)严格来讲,对于2014-2015年那一轮“牛市”行情的开始与结束,决策层应该都没有准备好,其在态度上先后经历了默认、支持及担忧等几个阶段。例如,2014年11月以前,“年市行情”的启动是相对缓慢的,股市涨幅也比较平稳;紧接着货币政策于2014年11月连续大幅放松放松后,行情开始表现得较为快速激进,市场情绪在2014年11月以后被快速点燃,此时决策层对于行情的表现是默认的,并在政策层面继续给予支持。

(二)2015年6月,行情结束后,货币政策仍寄希望于通过货币政策的大幅放松等方式向市场注入流动性,以提振市场信心,同时开始转向通过严监管来降低资本市场的杠杆危机。

实际上,直至2016-2017年,官方才开始披露部分下跌期间相关信息(如号称“私募一哥”的徐翔和号称“巨富南霸天”的李建林等),并将其定义“此波股市猛升猛降,为一场金融犯罪行为”。

(三)现在看来,2014-2015年的下跌对市场的影响是极为深远的,它使得决策层对中国资本市场和金融体系黑幕的认识发生了根本性的变化,基本上使十八届三中全会所确定的一系列改革举措戛然而止,2015年10月启动的严监管浪潮由此正式拉开。

五、结语

(一)重温2014-2015年那一轮牛市之后会发现,本轮“牛市”的确有许多相似之处,同样具有“改革牛”的特征,“杠杆牛”的特征似乎也在显现。这里不再赘述,我们将在下一期报告中对本轮“牛市”行情进行分析。

(二)现在看来,2014-2015年那一轮牛市对市场和决策层的影响是极为深远的,它让决策层对资本的态度发生了根本性变化。那一轮牛市中,猛升猛降的特征比较突出,并夹杂着极为复杂的金融犯罪行为,且经济基本面和财政政策也没有在持续性上给予支撑。故那一轮牛市来得快,去得更快。

(三)2015年基本可以认为至今还未经历过一次比较完整的牛市周期。不过目前我仍记得,那一轮牛市中,周围同学、老师在日常交流学习、生活游玩、饭堂教室中讨论的最主要话题便是股市。那时如果你高喊1万点不是梦,也不会有人觉得你有病,更不会有人觉得违和。可以说,股灾发生之前没有人认为牛市已经结束,反倒是“每一次调整都是上车的机会”是那时市场的共识。彼时,相较于博士毕业,在股市中赚钱要容易得多,所以有人最终不仅没赚到钱,也没有毕业。

文章来源:任庄主 原文标题《重温2014-2015年的那一轮史诗级“牛市”》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。